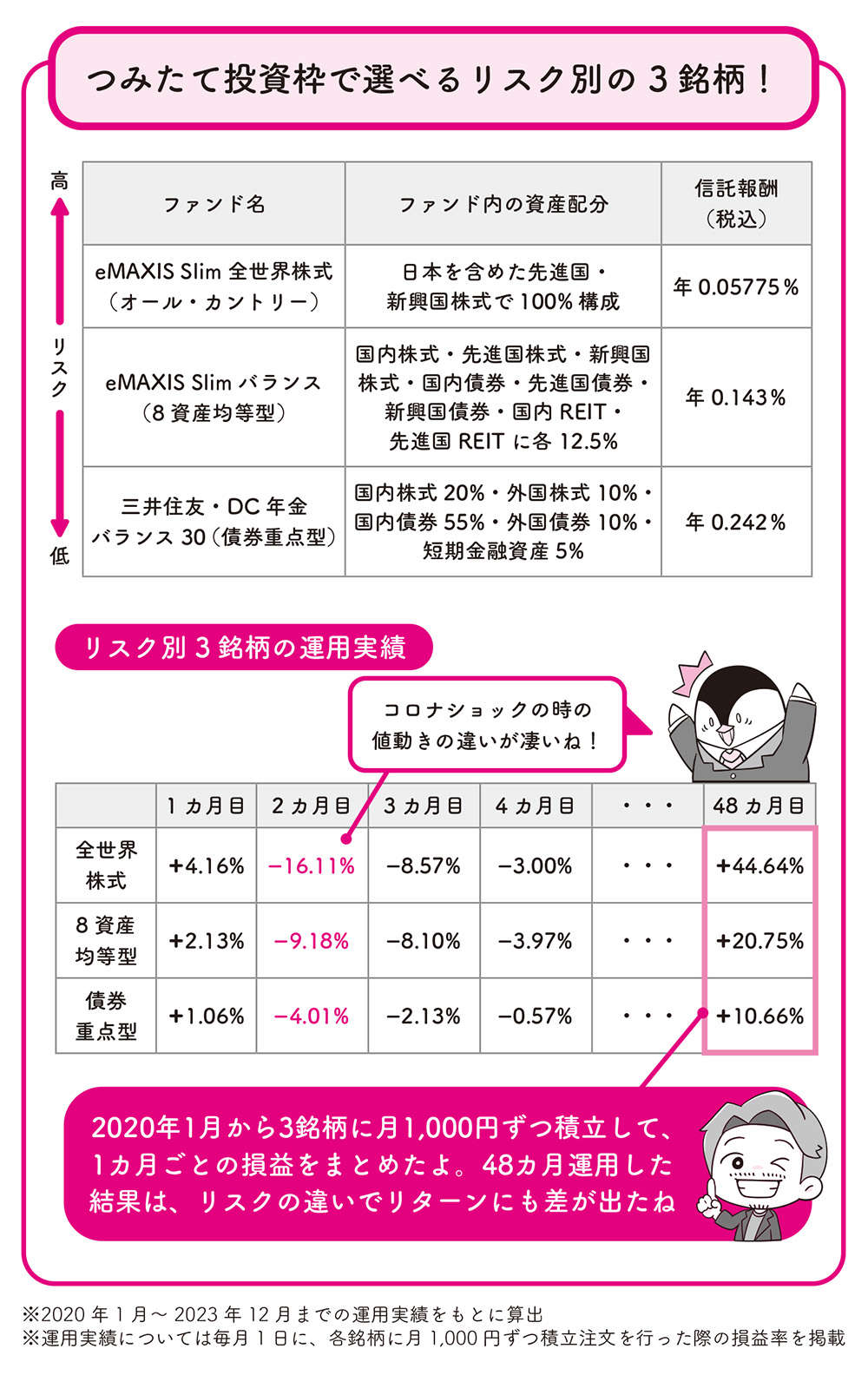

私は2020年の初めから、これら3銘柄に月1000円ずつ積立を行っていました。

2023年末で48カ月経ったのですが、値動きにだいぶ違いが出ています(図表参照)。

eMAXIS Slim全世界株式(オール・カントリー)は、コロナショック時に−16.11%と下落しましたが、その後は回復し、48カ月目には+44.64%と大きく上昇しました。

eMAXIS Slim全世界株式(オール・カントリー)は、コロナショック時に−16.11%と下落しましたが、その後は回復し、48カ月目には+44.64%と大きく上昇しました。

一方の三井住友・DC年金バランス30(債券重点型)は、コロナショック時でも−4.01%と下落幅は小さかったのですが、48カ月目は+10.66%とそこまで上昇しませんでした。

この運用結果を踏まえ、50~60代の方で安定的に運用していきたいなら、新NISAで債券重視の投資信託を選ぶのはアリだと思います。ただその場合、将来的なリターンはどうしても限られてしまうことも、併せて知っておくといいでしょう。

あとは50~60代における銘柄選びの他の選択肢として、第2章で紹介した高配当株投資を検討するのもいいでしょう。国からの年金では足りない老後の生活費を、配当金で用意していく「じぶん年金」を作ることができますからね。

仮に新NISAの成長投資枠で高配当株投資を行った際、月○円の配当金を受け取るには、いくらの投資元本が必要かを考えてみましょう。

高配当ETFの代表格であるVYMなら、配当利回りは年3%が目安となります。

まず月5000円、つまり年間で6万円の配当金を受け取るなら、6万円÷3%=200万円の投資元本が必要です。次に月1万円、つまり年間で12万円の配当金を受け取るなら、12万円÷3%=400万円の投資元本が必要に。そして月2万円、年間で24万円の配当金を受け取るなら、24万円÷3%=800万円の投資元本が必要に。

最後に月3万円、年間で36万円の配当金を受け取るなら、36万円÷3%=1200万円の投資元本が必要となります。

そのため、新NISAの成長投資枠1200万円をすべて高配当株投資で埋めたなら、毎月3万円が税引き前で受け取れることになります。

ただ前述のように新NISAでは米国株・米国ETFへの配当金に対して国内課税(約20%)は非課税となりますが、米国課税(10%)はかかってきます。

そうすると、VYMから税引き前で3万円の配当金があっても、米国課税10%は引かれて、手元に残るのは月2万7000円になります。このようなイメージで、配当金をじぶん年金として、老後資金の足しに考えるといいでしょう。