節約

続いては節約について。

老後資金の準備に向けた貯金のために、節約から始めようと考える方も多いと思いますが、支出を減らすための節約は、変動費と固定費の2つに分けて考えることができます。

5.節約の第一歩は固定費削減から

※『これだけやれば大丈夫! お金の不安がなくなる資産形成1年生』より

変動費とは、食費や洋服代、交際費など、その月ごとに変わる費用のことで、固定費とは家賃やスマホ代、水道光熱費など、毎月ほとんど変わらない費用です。

支出を抑えるには、食費や交際費などの変動費を削ることから考えてしまいがちですが、それだと日ごろの楽しみが減ってストレスも溜まりやすいため、たいてい長続きしません。

そこで試して欲しいのが固定費の削減で、一度見直せばその後はずっと安くなりますし、自然と長く続けられます。

見直すまでが少し面倒に感じますが、長い目で見た時にトータルで減らせる金額の大きさを考えると、最優先で取り組むべき節約と言えるでしょう。

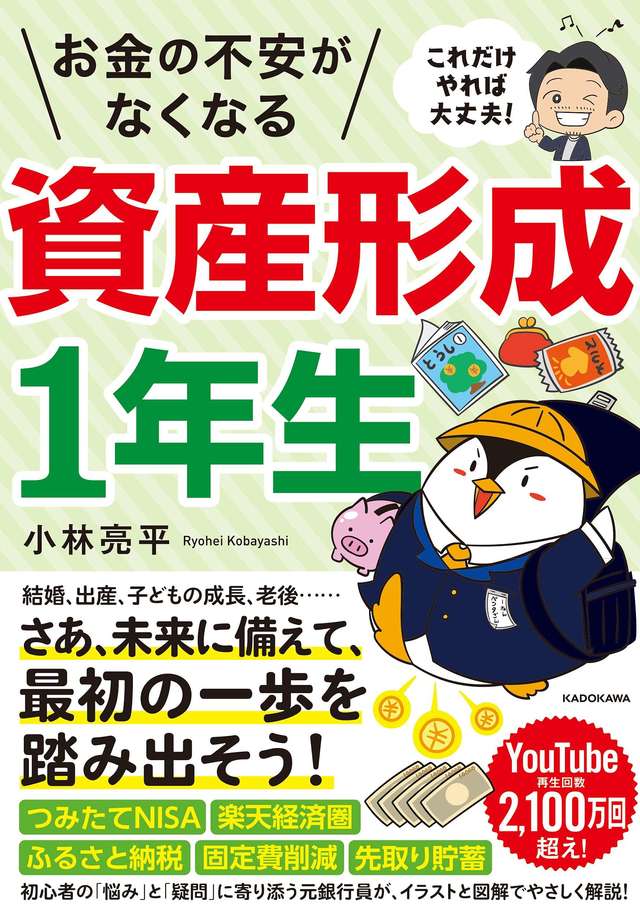

代表的な固定費を洗い出すと、家賃やスマホ代、車の維持費、水道光熱費、保険料、スマホ代、動画などの定額配信サービスなどが挙げられるため、上記の固定費見直しリストでまとめておきました。

これらの固定費を見直すにあたっての順番としては、金額が大きい固定費から取り掛かるのが効率的ですが、真っ先にでてくる家賃などはそう簡単に見直せないでしょう。

そのため、優先順位は特に決めず、自分が見直しやすいところから始めていくのがいいと思います。

固定費削減で特におすすめなのは、スマホ代の見直しです。

スマホ代は月1万円程度払っている人も珍しくないですが、格安SIMに変えるなどの見直しを行えば、今より半額程度に抑えられる可能性もあります。

たとえば上記の例では、大手携帯電話会社からUQ mobileに乗り換えたことで、月4,444円も安くなりました。

年間で考えると、5万円以上もの節約となるので、スマホ代の見直しは固定費削減の効果が非常に大きいことが分かります。

格安SIMはUQ mobileやY!mobileなど幅広いサービスがありますし、大手携帯電話会社の格安新プランであるahamoやpovo、LINEMOなども用意されています。

スマホ代の見直しと聞くと、どうしても面倒に感じて腰が重くなる方も多いと思いますが、老後資金の準備のためにも思い立ったらさっそく行動してみましょう。

6.楽天経済圏でポイ活

※『これだけやれば大丈夫! お金の不安がなくなる資産形成1年生』より

節約に繋がるポイ活として、楽天経済圏も知っておきましょう。

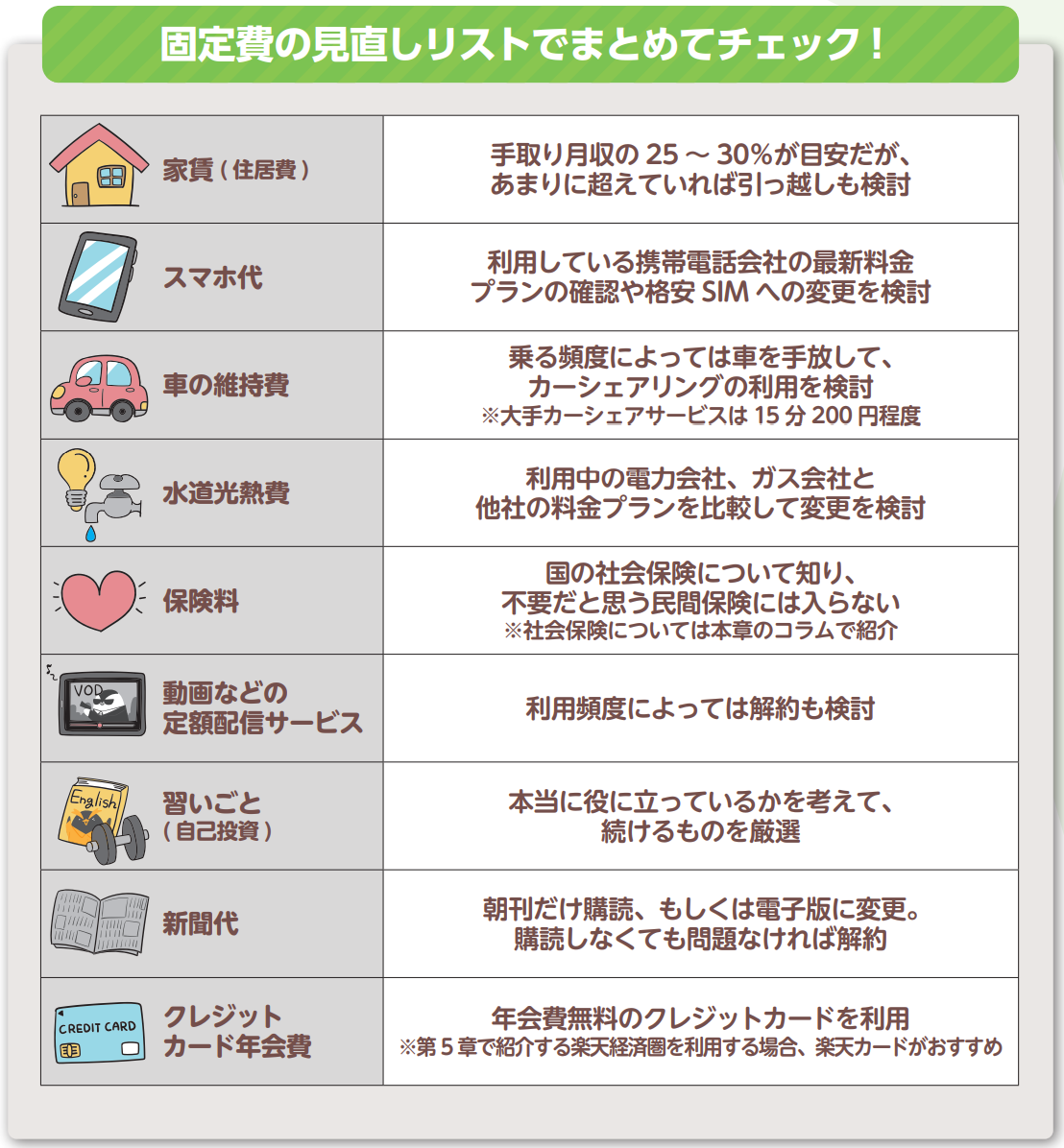

楽天経済圏とは、多彩な楽天サービスを普段の生活で利用することで楽天ポイントを貯めて、その貯めたポイントで日常の支払いを済ませていくことです。

楽天サービスは本当に豊富で、楽天カードや楽天銀行、楽天証券、楽天ペイ、楽天モバイル、楽天でんき、楽天ガス、楽天トラベル、楽天市場など...他にもまだまだあります。

ひとまずは日常生活で使える主要な楽天サービスと、どんな条件でポイントがもらえるかを知っておきましょう。

全部のサービスを利用しようとすると大変なので、自分が普段の生活で無理なく使える範囲から試していくことをおすすめします。

※『これだけやれば大丈夫! お金の不安がなくなる資産形成1年生』より

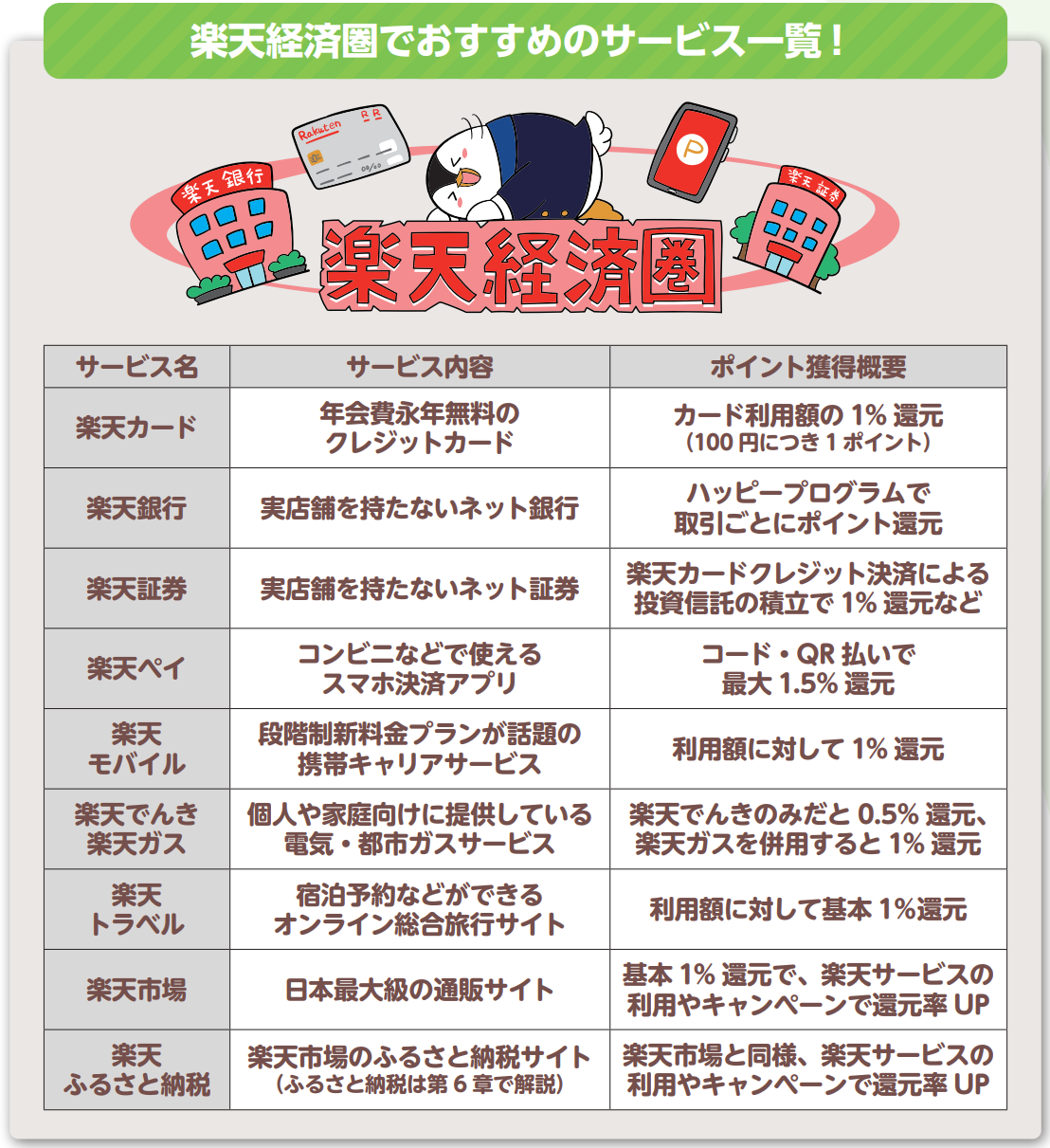

楽天経済圏の第一歩として、まずは楽天カードを申し込んでみましょう。

年会費が永年無料のクレジットカードで、利用額に対する還元率が1%のため、100円につき1ポイントがもらえます。

この楽天カードを使い、街中のショッピングなど日常生活の支払いを済ませるだけで、自然と楽天ポイントが貯まっていきます。

ただ、ポイント目当てで楽天カードを使いすぎるのが不安な方は、固定費の支払いに利用することから始めるといいでしょう。

たとえばスマホやポケットWi-Fiなどの通信費、車のガソリン代、保険料、水道光熱費などの公共料金を楽天カードで支払えば、無駄遣いすることなく毎月自動でポイントが貯まります。

ただし、公共料金や税金などの支払いは500円につき1ポイントで0.2%の還元なので気を付けてください。

また楽天カードは、楽天市場や楽天トラベルなど、関連サービスの支払いに利用する際は還元率が上がるケースもあります。

さらに、対象店舗の買い物の際に提示してポイントが貯まる楽天ポイントカード機能なども付帯しているので、上手く使いこなせばどんどん楽天ポイントが貯まっていきます。

楽天カードの次は、楽天銀行と楽天証券も試してみるといいでしょう。

これら3つのサービスを併せて利用することで、様々なポイント還元などの相乗効果が生まれます。

たとえば、楽天カードの引き落とし先を楽天銀行にすると、最大9ポイントが毎月もらえるなどのメリットがあります。

また楽天銀行と楽天証券を連携(マネーブリッジ)するだけで、楽天銀行の普通預金金利が年0.02%から年0.1%に上がります。

さらに、楽天証券における楽天カードクレジット決済で、投資信託の積立をした際に、積立額の1%がポイント還元されるのも大変人気です。

このように、まずは楽天カード・楽天銀行・楽天証券を利用することから始めて、日常の生活で楽天ポイントをどんどん貯めることで、楽天経済圏を使い倒していきましょう。

7.ふるさと納税で食費を節約

ふるさと納税は、地方自治体(市区町村など)に寄付をする制度です。

都会に集中する税金を地方に還元するために始まった制度で、自分が生まれ育った地域や応援したい地方の自治体などに寄付できます。

ふるさと納税は1月1日から12月31日までの年単位で利用できて、寄付額から2,000円を差し引いた金額が、所得税や住民税から控除されます。

その上で、寄付した自治体からお礼として、返礼品と呼ばれる、地域の特産品などが送られてくるのでお得と言われます。

よく誤解されがちですが、ふるさと納税は節税ではなく、寄付という形で納めたお金から2,000円を差し引いた金額が、今後支払う税金から控除される制度なので、いわば税金を前払いしているイメージを持つのがいいでしょう。

返礼品は豊富に用意されていて、お米やお肉、お魚、野菜、果物、ビールなど、数万種類を超えるラインナップの中から選ぶことができて、食費の節約にも繋がります。

なお、寄付額に対する返礼品の市場価格の割合(還元率)は現状、3割以下と決まっているので、1万円の寄付をした際は3,000円相当の返礼品、2万円の寄付をした際は6,000円相当の返礼品がもらえます。

寄付できる上限額は年収などによって決まりますが、ふるさと納税自体は年単位で利用できるため、来年になるとまた新たに寄付が可能です。

つまり、ふるさと納税は仕組みを一度理解すれば、今後ずっとお得に使い続けられる制度なので、ぜひこの機会に試してみてください。

8.しっかり生活費を準備して幸せな老後を!

いかがだったでしょうか。

老後における単身者の生活費は平均月144,687円、夫婦なら平均月255,550円となっています。

ゆとりある老後を送るには、さらに月10万円ほど追加でかかってくることを想定して老後資金を準備していく必要があります。

複利や節税効果など、つみたてNISAや iDeCoにはさまざまなメリットがあり、長期的に見れば資産運用は早く始めたほうが得られる恩恵も大きいと言えるでしょう。

節約に関しても、早くから固定費と変動費を見直しておけば、数年後には大きな差になります。

夫婦二人で幸せに過ごすためにも、資産運用や節約をさっそく始めていきましょう!