老後2000万円不足の問題を耳にして、すぐに貯蓄や投資を始めようとした人、ちょっと待って!何となく始めてしまうと、大きな失敗につながります。そこで、2万3000人の家計を再生したファイナンシャルプランナー・横山光昭さんの著書『となりの家(うち)のざんねんなお金の話』(あさ出版)から、実際にあったお金の失敗エピソードを連載形式でお届け。動き出す前に、まずはお金の正しい知識を学びましょう。

貯めることが目的なの?

お金を貯める目的として、「教育資金や老後資金を貯めたい」という人は多いものです。

ただ、なかには将来を心配するがあまりに、今の生活に支障を来すほど貯めることにまい進してしまう人も少なくありません。

将来に向けてお金を貯めることは決して悪いことではありませんが、今の生活とのバランスが重要。それを意識せずに、貯めることが目的になってやり過ぎてしまうと大変なことになってしまいます。

●酒井さん(45歳/男性)の場合......

「このままいくと、老後は独り身かもしれない。そう思って、いろいろな積み立てをしているのですが、すぐに使える貯蓄がないんです」

45歳で独身の酒井さんは、老後が心配で、若いころからお金を貯めてきました。

ですが、なぜか今、手元に自由に使えるお金がありません。話を聞いてみると、酒井さんは将来に向けていくつかの方法で積み立てをしていました。

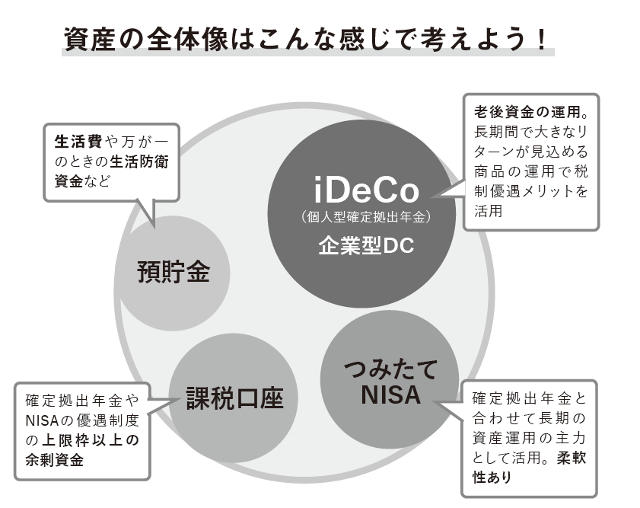

最初に始めたのが、会社の「企業型確定拠出年金(DC)」。手数料を会社が負担してくれることに加えて非課税で運用でき、受取時も税金が控除される。しかも60歳まで引き出せないので、「確実な老後資金」になると考えたからでした。

財形貯蓄もしていて、非課税制度を利用できる「住宅財形」を利用しています。

こちらは若いころに、将来結婚してマイホームを建てるだろうと思って始めたそうです。

プロの私が見てもこれだけでも十分だと思うのですが、1~2年ほど前から、銀行預金はほとんど金利がつかないからと、「積み立て型の投資信託」も購入し始めました。

さらに非課税で長期的に運用できる「つみたてNISA」も、将来に役立つお得な積み立て方法だと思って始めたといいます。

「大きなメリットがあるものは、利用しないと損だ」と思ってコツコツ積み立てた総額は、なんと1200万円。ですが、あまりに手を出しすぎて、収入のほとんどが積み立てに消え、生活費が足りなくなってきたというのです。

急な出費に対応できなくては意味がない

酒井さんの家計はこんな感じです。毎月の給料からDCや財形貯蓄などが差し引かれて、手取り額は17万円ほど。そこから、生活をさせてもらっている実家に3万円を入れ、積み立て型の投信(つみたてNISAに該当しない商品)に2万円、つみたてNISAに3万円、残る9万円で食費や交際費、被服費などを賄っていました。

酒井さんの場合は、前回紹介したケースの投資ができない木下さんとはまったく逆で、将来のお金を作るため積極的に投資を活用しているケースです。

関連記事:「老後資金は不安だけど投資は怖い」という人へ。プロが教える「少額からの投資術」

現在、国をあげて「貯蓄から投資へ」の流れを加速させていることもあり、昨今、さまざまな個人向け投資の優遇策が展開されています。

そのため、酒井さんのようにそうした制度を「使わなければ損」とばかりに、加入している人たちも増えてきています。

ところが、さまざまな制度を利用して積み立てているお金は、売り時じゃない時に売らなくてはいけなくなってしまったり、積み立て始めてからの期間が短いと、せっかくのメリットを享受できなかったりというデメリットもあります。

また、すぐには引き出せないものもあり、貯蓄がなければ、自分自身や両親に万が一のことがあったとしても、急な対応はできません。

そのため、投資したり、積み立てたりしたお金が多額でも、借金をしなければならないといった本末転倒な事態に陥る可能性もあります。

急な出費に対応できないのであれば、何のための蓄えなのかわからず、老後よりも今の生活のほうが心配になります。

理解してからでも遅くない

これから各制度への加入を検討している人に対していえるのは「それぞれの制度をしっかりと理解してから加入してください」ということに尽きます。

前述したように、各制度はそれぞれが似ているようで違い、それぞれメリットとデメリットがあります。自分に適している制度はどれなのか、しっかりと研究してください。最もダメなのは「とにかくお得だから、すべて入っていれば間違いない」という考え方です。一方、すでに加入していて家計が苦しいという人は、損失覚悟でやめてしまうか、家計を見直して他の支出を徹底して削るほかありません。

将来を見すぎると、きりがありません。であれば、今できる範囲のことをしっかりとやっていくことがベストだと思うのです。焦らなくても大丈夫。上図のようなイメージでバランスよく将来の資金を作ってほしいと思います。

【ここがざんねん】優遇制度を「使わなければ損」と投資していると、いつしか手段が目的となってしまいます。「この投資の目的は何なのか?」と振り返ることも必要です!

「ざんねんなお金のエピソードが満載! その他の記事リストはこちら

習慣、資金計画、投資の3テーマで、絶対NGなお金の扱い方を実例から学べます。最終章にはプロが教える「お金を増やす」13のステップも

習慣、資金計画、投資の3テーマで、絶対NGなお金の扱い方を実例から学べます。最終章にはプロが教える「お金を増やす」13のステップも