老後2000万円不足の問題を耳にして、すぐに貯蓄や投資を始めようとした人、ちょっと待って!何となく始めてしまうと、大きな失敗につながります。そこで、2万3000人の家計を再生したファイナンシャルプランナー・横山光昭さんの著書『となりの家(うち)のざんねんなお金の話』(あさ出版)から、実際にあったお金の失敗エピソードを連載形式でお届け。動き出す前に、まずはお金の正しい知識を学びましょう。

郊外に家を買ってしまった結果......

最近、高齢に差しかかった相談者の方のなかに、「家なんて買わなければよかった」と愚痴をこぼす人が増えています。話を詳しく聞いてみると、こんな共通点がありました。

バブルが崩壊する直前、住宅価格が高騰しているときに、都心から離れた場所に住宅を購入。しかしその後、子どもたちは独立し夫婦2人きりになってしまったのに住宅ローンだけは残ってしまった。そんな家庭が多いようなのです。

高齢化社会の到来で、昨今、「スモールシティー」などといって都心回帰の流れが加速しています。確かに高齢になって都心から遠く離れ、駅からも距離がある家に住んでいると、何かと不便。とはいっても住宅ローンはまだ残っているから、新しい家を買うこともできない――。なんとも悩ましい問題です。

●高田さん(62歳/男性)の場合......

「今さらですが、どうしてこんな家を買ってしまったんだろうと悔やまれます」千葉県の郊外の住宅街に住む高田さんは、20年以上前に6000万円の一戸建てを35年ローンで購入しました。購入当時は、オシャレな新興住宅街で、「念願のマイホームを手にすることができた」と喜んでいましたが、今ではすっかり高齢者ばかりの街になってしまいました。

しかも、駅に行くのもバスを使わなければならず、コンビニも遠くにしかないなどなんとも不便。2人の子どもたちは独立し、東京都心のマンションで家族と共に生活しています。そのため、2階の部屋は誰も使わず空き部屋状態。最近では階段を上がるのも面倒になってきたといいます。

しかし、購入時の価格が高かったことに加え、子どもたちに多額の教育費をかけてしまったため、繰り上げ返済もできず、いまだに毎月20万円の住宅ローンを支払い続けている状況。

ところが最近、夫婦共に定年が間近に迫ってきたことで焦り始めました。

「年を取ったら生活が大変になりそうだけど、いまだにローンを抱えていて貯蓄もほとんどない状況では、新たな家も買えない。買った当時はまだバブルで、営業マンにのせられてこんな家を買ってしまったが、まさかこんなことになるとは......」と高田さんは悔やんでいます。

自分たちだけで悩まず子どもにも協力してもらおう

バブルが崩壊して住宅価格が暴落したため、バブル時に住宅を購入した人の多くは多額の〝含み損〟を抱えてしまいました。

つまり、住宅の資産価値が大きく下がってしまったのです。そのため、そうした人たちは家を売りたくても売ることができず、長い間住宅ローンに苦しめられてきました。

一方で〝失われた20年〟の間に給料は上がらないにもかかわらず、教育費をはじめとする支出は膨らむ一方。家計相談で愚痴をいいたくなるのも十分理解できます。そうした状況下で老後資金を貯めようと思えば、支出を抑えるか収入を増やすしかありません。ただ、60歳を超えて収入を増やすといっても現実的ではないかもしれません。であれば支出を減らすという選択肢になってきます。

支出を減らすにはこれまでも見てきたように、家計を見直して支出を圧縮します。もちろん、住居費の圧縮も考えなければいけません。

貯蓄をする際の家計に占める住居費の理想は3割以内です。高田さんの家計は現状、住居費が4割を超えています。

ですので、これをなんとかなくす。もしくは、減らさなければなりません。

いちばんいいのは、独立した子どもたちを説得して、住宅ローンの繰り上げ返済に協力してもらうことでしょう。

子どもたちもその家で育ってきたわけですから、社会人になった今、協力する〝理由〟はあるはずです。とはいえ、実際問題、子どもたちが家庭を持っているなどで、そう簡単にいく話でもありません。

リバースモーゲージも視野に入れる

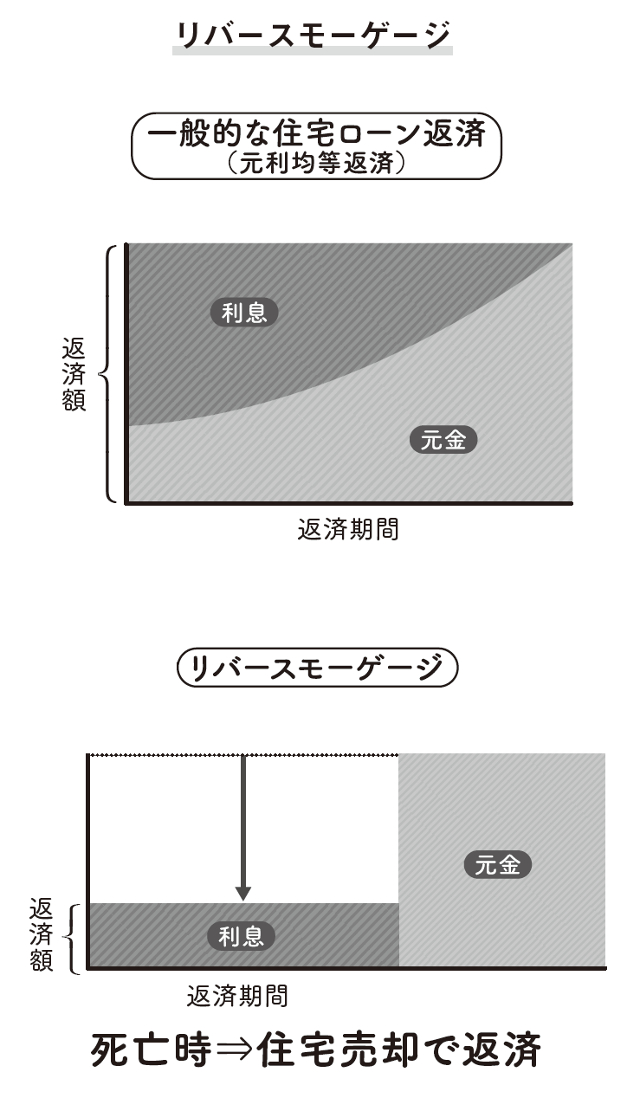

現実的なのはリバースモーゲージの利用です。

ご存知の方も多いでしょうが、リバースモーゲージとは、自宅を担保に金融機関から生活資金の融資を受け、死後に一括返済する制度です。これを利用することで月々の支払いは利息だけですみ、死後は自宅の売却で返済という選択肢をとることもできます。例えばローンの残高2000万円をリバースモーゲージを使って、借り換えると月々の返済は5万円程度に圧縮できる金融機関もあります。

もちろんその場合、高田さんの死後に住宅はなくなるわけですが、子どもたちも独立しているのであれば、そういった選択肢をとったほうが、後々相続でもめることもなく、いいという考え方もあります。

ただし、リバースモーゲージを利用するには、高い評価額が見込める不動産であるなど、さまざまな条件や審査があり、メリット・デメリットの検討も必要になってきますので、子どもたちの協力があるに越したことはありません。いずれにせよ、さっさと自分たちで決めてしまうのではなく、子どもたちの意見や専門家の意見を参考にして、円満にことを進めたいものです。

【ここがざんねん】住宅ローンが家計を圧迫している高齢世帯は少なくありません。自身の老後は資産の残し方も含め、早めに家族で話し合うようにしたいものです。

習慣、資金計画、投資の3テーマで、絶対NGなお金の扱い方を実例から学べます。最終章にはプロが教える「お金を増やす」13のステップも

習慣、資金計画、投資の3テーマで、絶対NGなお金の扱い方を実例から学べます。最終章にはプロが教える「お金を増やす」13のステップも