将来の不安を感じさせる「お金」の問題。そんなお金に人生を振り回されないためには、「知恵が必要」だと経済コラムニストの大江英樹さんはいいます。そこで、大手証券会社で長年にわたり個人の資産運用業務に携わってきた大江さんの著書『いつからでも始められる 一生お金で困らない人生の過ごしかた』(すばる舎)から、将来の不安をなくせるお金に関する知恵と備えるべき年代別ポイントを連載形式でお届けします。

老後の三分法とは何か?

先行きが不確実になりつつある現在、老後の生活に備えるのは、とても重要であることは言うまでもありません。

ただ、多くの人は「不安」だけが先に立ってしまい、あまり冷静に考えません。

その結果、間違ったお金の使いかたをしているケースが頻繁に見られます。

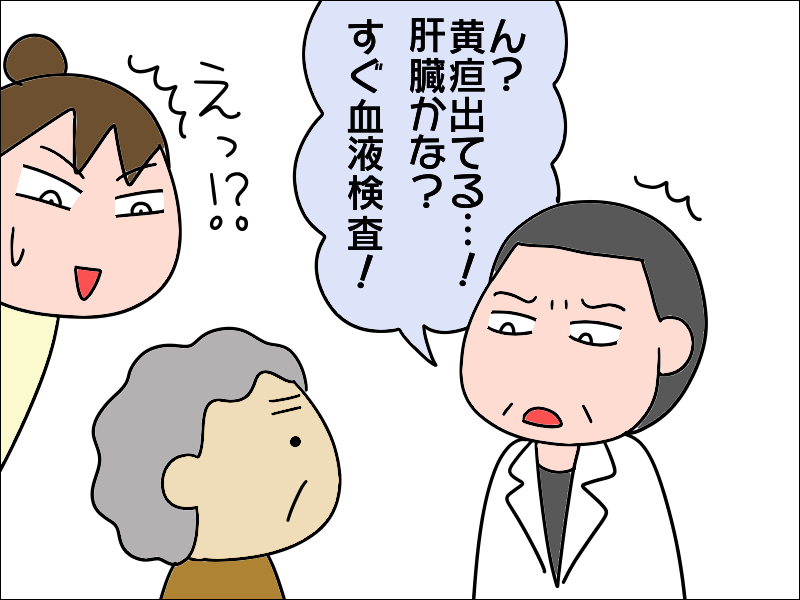

60歳を過ぎても生命保険に入り続けていることなどはその典型なのですが、「不安だ!」と恐れる前に少し冷静になって老後の収入と支出について考えてみるべきではないかと思います。

>保険に入りすぎてはいけない理由。「欲と恐怖」でお金に翻弄・・・!?

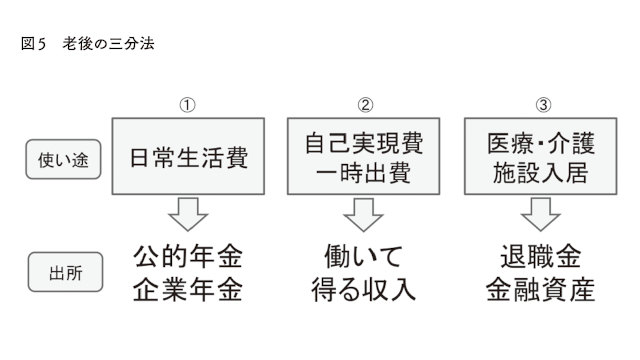

私は、最近「老後の三分法」ということをあちこちでよく話します。

一般的に「三分法」と言えば、「資産の三分法」のことで、自分の財産は「現金・預金」、「有価証券」、「不動産」の三つに分けておくべきだと言われています。

でも現実に多くのサラリーマンの資産の大半は自宅不動産ですから、三分法と言っても非現実的です。

自分の財産を三つに分けなさいというのは、よほどの資産家の話と言っても良いでしょう。

私が提唱する三分法というのは「資産の三分法」ではなく、老後にかかる費用と、それを賄うための財源を三つに分けておくことです。

つまり使い途と、そのお金の出所を整理しておくべきだということなのです。

一般的に老後にかかるお金というのは、いろいろな分けかたがありますが、私自身、自分の経験から三つに分類しています。

一つ目は「日常生活費」、二つ目が「自己実現費と一時出費」、三つ目が「医療・介護等費用」です。

このように、それぞれ性質の異なる支出を賄うためのお金の出所は別々に考えておくのです。

具体的に言うと、

(1)日常生活費を賄うのは公的年金と企業年金

(2)自己実現費と一時出費を賄うのが60歳以降に働いて得る収入

(3)医療・介護等費用の原資を退職金や自分が持っている金融資産で賄うようにする

ということです。

では具体的に一つ一つ見ていきましょう。

それぞれの支出をどう賄うか?

この三つの支出の中で必ず発生するのが、(1)日常生活費です。

公的年金は終身給付ですから死ぬまで受取ることができます。

実際の金額を見てみると、高齢夫婦無職世帯の消費支出は令和元年度で月額23万9947円です。

一方、収入は23万7659円ですから、支出と収入はほぼ同じぐらいになっています。(*4)

(*4)令和元年度家計調査報告(総務省統計局)

高齢で無職の世帯ですから、収入のほぼすべては公的年金ということになります。

したがって、一部の例外的な人を除けば、サラリーマンの場合は公的年金で日常生活を賄うことはほぼ可能です。

実際に私自身、定年を迎えて9年になりますが、現状、夫婦二人での日常生活費はだいたい月に22万円ぐらいで収まっています。

次に(2)自己実現費・一時出費ですが、自己実現費というのは旅行に行ったり、外へ食事に出かけたり、あるいは自分の趣味にお金を使ったりと、言ってみれば楽しいことに使うお金です。

これはある程度自分でコントロールすることができますが、長い間働いてきたのは、リタイアした後にこういう楽しいことをするためだったのですから、これをあまり削減し過ぎるのは良くないと思います。

また、一時出費は家のリフォームや車の買い換え、子供の結婚資金援助などが主なものですから、すべての人に必要というわけではありません。

それにライフスタイルや生活の嗜好によって、この出費の中身は変わってきますから、誰にとっても一律ではないということは知っておくべきでしょう。

私はこうした出費を賄うのは、60歳以降に働いて稼ぐお金で賄うべきではないかと思っています。

仮に月に10万円の収入で働いたとしても、年間だと120万円になります。

旅行や食事、趣味に使うお金としてこれぐらいあれば、十分と言えるのではないでしょうか。

それに楽しいことをするために働くというのであれば、働く意欲も出ようというものです。

人によっては、勤めている会社に「企業年金」という制度が存在する場合もあります。

金額は人によってそれぞれ異なるでしょうが、もしそれがあるなら、(1)の日常生活費や(2)の自己実現費・一時出費を賄うために、この企業年金を充てることもできるでしょう。